検索エンジンで「日本株 高配当」と検索すると配当利回り上位として目につく企業ユナイテッド(UNITED)について企業を分析、解説していきたいと思います。

ユナイテッド(UNITED)の事業内容

・教育事業

プログラミングやアプリ開発などのデジタルスキルを学べるオンラインスクール「テックアカデミー」を中心に複数事業を展開

・人材マッチング事業

成長企業のフェーズに合わせて成長に資する人材を適切な契約形態(副業・フリーランス・正社員採用)でマッチング

・投資事業

スタートアップに対して、資金提供およびハンズオン支援によるバリューアップを実施

これら3つの事業の連携を強化し、シナジーを創出することで、独自性のある強みの構築を図ることを理念としている。

近況業績と予想

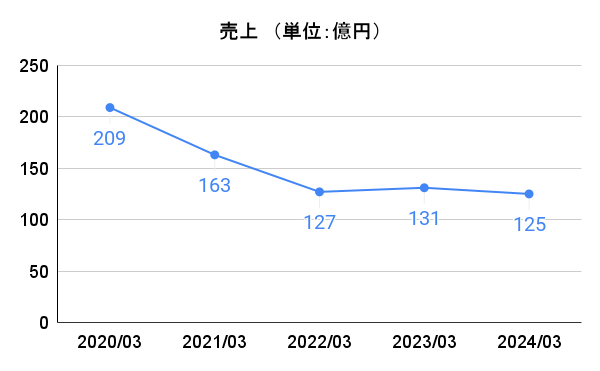

売上

売上は企業の成長の根幹であり高配当株を考える上では、最重要であると考えられる。その売上が年々減少していることに関してはこの時点で高配当狙いでの買いはちょっと厳しいと考える。

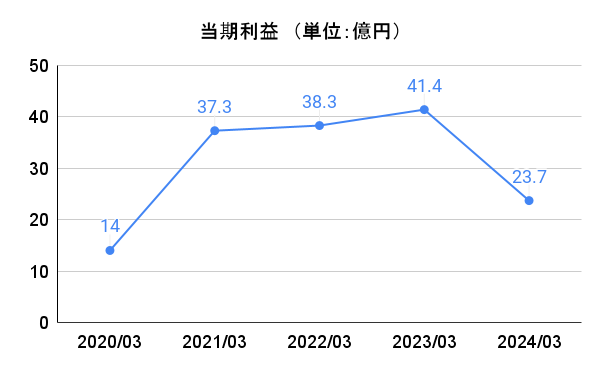

当期利益

売上は年々減少しているのにもかかわらず、利益を2023年に近年で最高になっている。

売上に対する利益率は31.6%であり、2020年の6.7%と比較すると約5倍の利益率である。

しかし、2024年の利益は23.7億円と昨年比-17.7億円と振るわない業績となった。

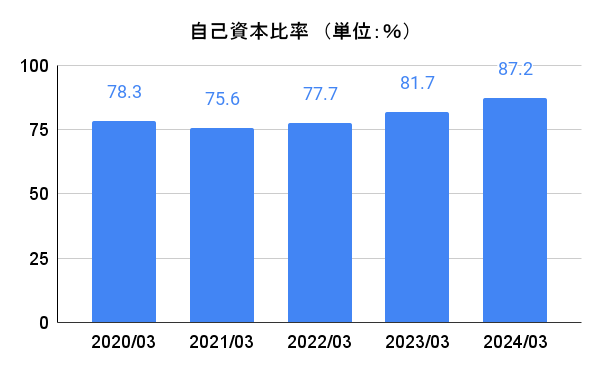

自己資本比率

企業のHPと呼ばれる自己資本比率ですが、安心できるラインである40%をはるかに超えている。87%は安心中の安心企業であることが伺えるので数年で倒産というようなことはほぼ0%と言っていい企業である。

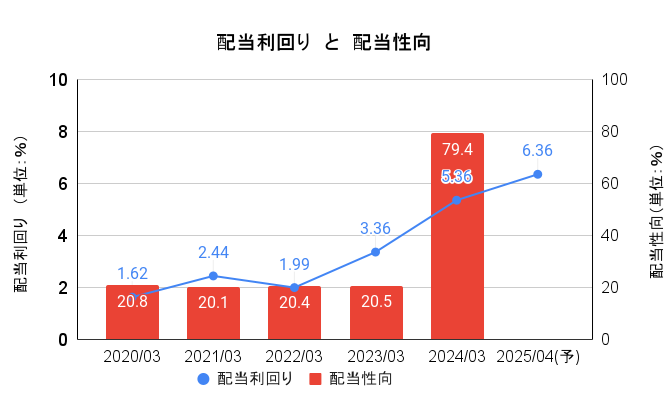

配当利回りと配当性向

ユナイテッド(UNITED)が高配当銘柄として名を馳せてきたのはここ1年のことなのである。

5.36%になった2024年3月には配当性向が80%近くに上昇しています。

正直この値は異常値であり、ここまで高い配当性向であると、この配当を維持していくことは不可能でしょう。しかも、ここ数年一番利益が大きかった2023年のことでこの数値であるから、2025年の予想が48円と維持している、そして利益は減少となるともしかしたら配当性向が100%超え(タコ足配当)になると思われます。なので、会社の内部留保を切り崩して配当を出すのでこのままの配当維持は不可能である。

もしかしたら、自己資本比率を減らすためにこんなことをしているのかと勘繰りたくなります。

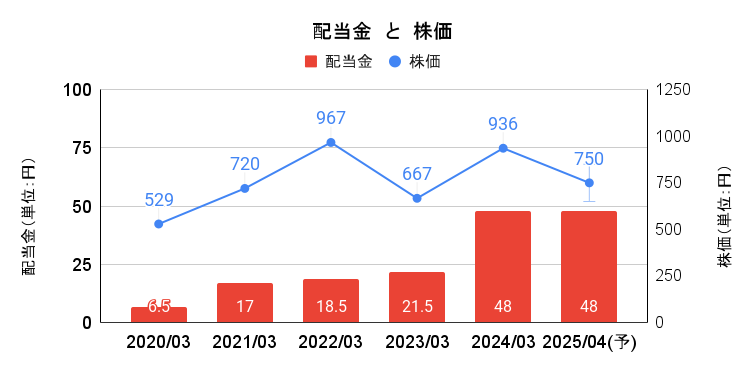

配当金と株価

上記で述べた通り、2025年の配当も現状維持の48円予想である。

しかし、利益は昨年比-17.7億円の予想なので、本当にこの配当を出すのか。また維持できるのかは疑問が残る。

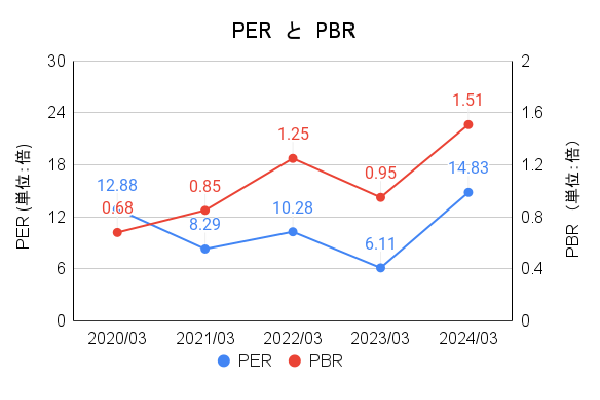

PERとPBR

PER(株価収益率)は株価の割高か割安かを表す指標である。中央値や平均値から一般的に15倍が一つの標準的な値とされている。しかし、その値は業種によって異なる。

業種:サービス業においては平均で21倍なので一見割高感があるように見えるが、サービス業はその中でもぶれが大きいので一概に割安ともとりにくい。

PBR(1株あたり純資産)は1倍より低ければ実際の価値より株価が安いことを表している。1.51倍は割高感あるとみることができる。

これら2つの指標は株価の影響を受けるので、より正確に株価の価値をみるROEを用いることが多い。

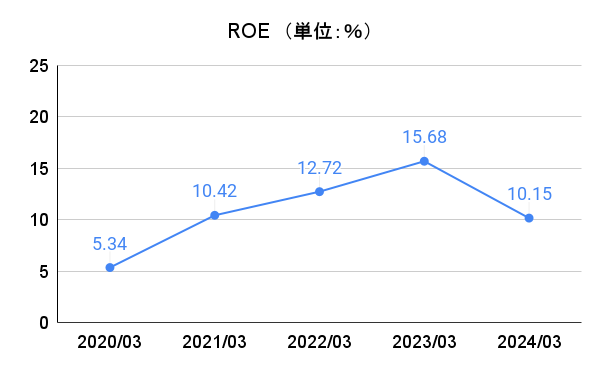

ROE

ROE(自己資本利益率)であるが、一般的に10%を超えると投資する価値のある優良な企業とみなすことができる。

2023年は高配当であり、利益もしっかり出しているので優良企業とみることができたが、今年は10.15である。若干落ちてきたが、ボーダーの10%を割らずに済んでいるといったところ。

高配当株として持ち続けるかというと・・・

2025年の配当が48円である。そして今現在(2024年11月現在)配当利回りが驚愕の9.62%となっている。

かなり魅力的に映るが最重視すべきは配当性向の高さである。設備投資や成熟企業であればある程度高くても問題ないが、サービス業で投資もしている企業にとってこの配当性向の高さは気にならざる負えない。

正直この高配当もあってあと2年程度では思う。なので今年のみ高配当を楽しみたいという方は持つのもありなのかもしれない。

今後の株価の見通し

今後の株価の見通しは700~800円のレンジを動いて、2025年の配当落ち後に500円~600円のレンジを取ると予想する。または、配当の見通しを変更して減配が決まったタイミングで600円台まで急落するシナリオが一番確率が高いのではないか。

この株を高配当で持ち続けるという判断はあまりおすすめできないといったところだ。

コメント