安定した配当と株主優待で知られる「KDDI」であるが、企業の決算から見る実態はどのようなものなのか。今回はそんな魅力たっぷりの企業「KDDI」について分析をしていきたいと思います。

KDDIの事業内容

パーソナル事業:

- 個人向けに、スマートフォン・携帯電話サービス「au」やインターネット接続サービス「auひかり」、ケーブルテレビサービス「J:COM」、電力サービス「auでんき」、金融サービス「auフィナンシャルグループ」など、幅広いサービスを提供しています。

- これらのサービスを通じて、個人の日常生活における様々なニーズに応えています。

ビジネス事業:

- 法人向けに、モバイル通信・固定通信サービス、クラウドサービス、セキュリティサービス、IoTソリューション、AIソリューションなど、企業のICT環境を支える様々なソリューションを提供しています。

- 企業のデジタルトランスフォーメーション(DX)を支援し、ビジネスの効率化や新たな価値創造に貢献しています。

グローバル事業:

- 海外において、法人向けにデータセンターサービス「TELEHOUSE」やグローバルネットワークサービスなどを提供しています。

- 日本国内で培ったノウハウを活かし、グローバルに事業を展開しています。

近況業績と予想

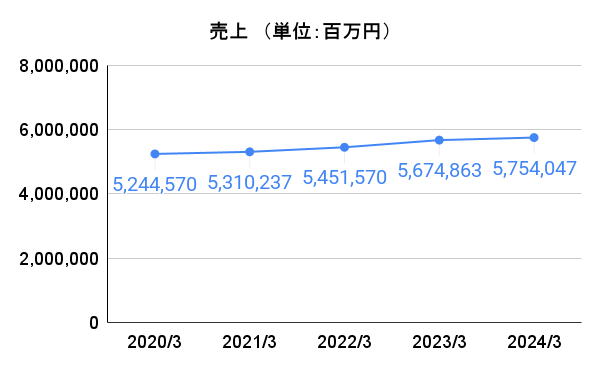

売上

パーソナル事業の成長:

- 通信ARPU収入が反転したほか、金融・エネルギー事業も着実に成長しています。

- 「auマネ活プラン」のような、通信と金融を組み合わせた新たなサービスが好調です。

ビジネス事業の拡大:

- 企業のDX需要の高まりを受け、クラウドサービスやIoTソリューションなどのビジネスソリューションが拡大しています。

- NEXTコアが増収を牽引し、ビジネスセグメントの成長が著しいです。

多角的な事業展開:

- 通信事業を基盤としつつ、金融、エネルギー、コンテンツなど、多角的な事業展開を進めていることが、安定的な成長に繋がっています。

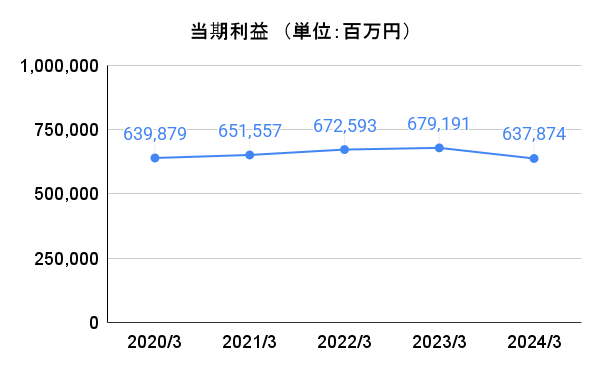

当期利益

KDDIの当期純利益は、長期的に見れば安定的に推移していましたが、直近の2024年3月期は減少しました。

- 2023年3月期:6,791億円

- 2024年3月期:6,379億円

2025年3月期は、6,900億円と再び増加する見通しです。

2024年3月期の減少要因

- ミャンマー通信事業リース債権引当、低稼働通信設備の減損・撤去引当の計上

- モバイル通信料収入(ローミング収入等含む)の減少

2025年3月期の増加要因

- NEXTコア事業の成長による収入の増加

- 金融・エネルギー事業の着実な成長

今後の展望についてKDDIは、中期経営戦略において、持続的な成長に向けた投資や株主還元強化を掲げています。 5G通信の普及や、DX需要のさらなる高まりなど、成長を後押しする要因も多く、今後の当期純利益の増加も期待できます。

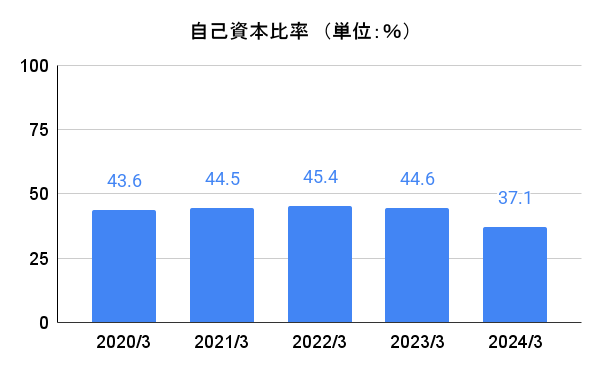

自己資本比率

企業のHPと呼ばれる自己資本比率ですが、安心できるラインである40%を若干割り込んでいるので注意が必要である。

近年低下傾向にあります。

- 2022年3月期:45.4%

- 2023年3月期:44.6%

- 2024年3月期:37.1%

このように直近での自己資本比率の低下が見られます。

低下の要因としては次のものが考えられます。

総資産の増加に比べて、自己資本の増加が追いついていないことが主な要因と考えられます。 特に2024年3月期は、総資産が大きく増加したことが自己資本比率低下に大きく影響を与えていると考えられます。 有利子負債の増加も要因として考えられます。

配当利回りと配当性向

配当利回りについて

KDDIの配当利回りは、安定的に推移しており、投資家にとって魅力的な水準を維持しています。これは、KDDIが安定した収益基盤を持ち、株主還元を重視していることの表れと言えるでしょう。

配当性向について

KDDIの配当性向は、概ね40%台で推移しており、安定した水準を維持しています。これは、KDDIが利益の一部を株主に還元しつつ、将来の成長に向けた投資も行っているバランスの取れた経営を行っていることを示しています。中期経営戦略において、配当性向40%超を維持することを目標としており、今後も安定した配当が期待できます。

配当金と株価

配当金について

KDDIは、長期にわたり安定した配当を続けており、連続増配を継続している点が特徴です。これは、株主への利益還元を重視する経営方針の表れと言えるでしょう。直近の配当金も増加傾向にあり、投資家にとって魅力的な要素となっています。 KDDIは、2025年3月期も増配を予定しており、23期連続の増配となる見通しです。

株価について

KDDIの株価は、安定的に推移していると言えます。 通信事業を基盤とした安定した業績が、株価を支えていると考えられます。

配当金と株価の関係

安定した配当と株価の安定性から、KDDIは長期投資に適した銘柄と言えるでしょう。 配当利回りも比較的高く、安定したインカムゲインを期待する投資家にとって魅力的です。

PERとPBR

PER(株価収益率)は株価の割高か割安かを表す指標である。中央値や平均値から一般的に15倍が一つの標準的な値とされている。しかし、その値は業種によって異なる。KDDIのPERは、ここ数年安定的に推移しており、市場平均と比較しても妥当な水準と言えるでしょう。つまり割安とも割高ともいえないところである。

PBR(1株あたり純資産)は1倍より低ければ実際の価値より株価が安いことを表している。やはり、0.38倍は割安感があるとみることができる。

KDDIのPBRも、PERと同様に安定的に推移しており、市場平均と比較しても妥当な水準と言えるでしょう。

つまり、KDDIのPERもPBRも、いずれも安定した水準で推移しており、KDDIの株式が市場で適切に評価されていることを示しています。

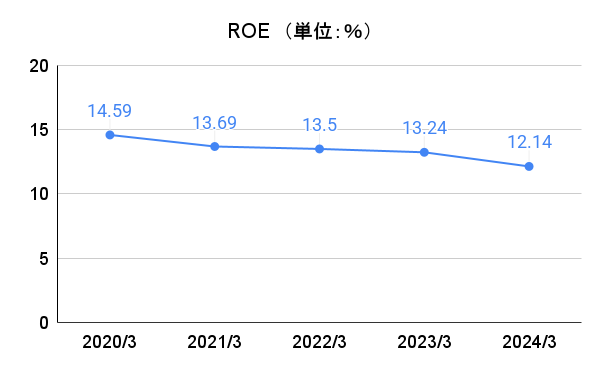

これら2つの指標は株価の影響を受けるので、より正確に株価の価値をみるROEを用いることが多い。

ROE

ROE(自己資本利益率)であるが、一般的に10%を超えると投資する価値のある優良な企業とみなすことができる。

KDDIのROEは、近年、緩やかな低下傾向にあります。これは、自己資本の増加に比べて、利益の伸びが鈍化していることが要因と考えられます。ただし、KDDIのROEは、依然として一定の水準を維持しており、資本効率が著しく悪化しているわけではありません。

今後の展望について

KDDIは、中期経営戦略において、収益性の向上と資本効率の改善を掲げています。 DX(デジタルトランスフォーメーション)の推進や新規事業の拡大などにより、ROEの改善を目指しています。

株主優待

| 必要株数 | 保有年数 | 優待金額 |

| 100株 | 1年以上5年未満 | 2000円 |

| 100株 | 5年以上 | 3000円 |

内容はつぎの3つから選択になる。

(1)Pontaポイント

(2)「ローソン」と「成城石井」の人気商品詰め合わせ

(3)環境保全や社会貢献のために活動する団体への寄付

※2025年4月1日より株式分割(1株→2株)により必要株数が来年からは200株になるので注意

今後の株価の見通し

今後の展望

KDDIは、5G通信の普及や、DX関連事業の拡大など、成長が期待される分野に注力しています。 これらの事業が成長すれば、株価の上昇も期待できます。 ただし、市場競争の激化や、規制の変更など、リスク要因も存在するため、注意が必要です。

株価の安定性

KDDIは、通信事業という安定した収益基盤を持つため、株価の変動が比較的少ない傾向があります。 これは、長期投資を検討している投資家にとって、魅力的な要素となります。

株式還元策

KDDIは、積極的な株主還元策を実施しており、連続増配を継続しています。 これは、投資家からの評価を高め、株価を支える要因となっています。 また、株主優待制度も設けており、個人投資家からの人気を集めています。

全体的な評価

KDDIの株価は、安定性と成長性を兼ね備えており、長期投資に適した銘柄と言えるでしょう。

コメント